Da “The Oil Crash”. Traduzione di MR

Di Antonio Turiel

Cari lettori,

durante le ultime settimane si è verificata una forte discesa del prezzo del petrolio, che si muoveva da più di due anni in una gamma relativamente stretta di prezzi abbastanza alti.

Nel post di questa settimana analizzerò in dettaglio ciò che sta succedendo col prezzo del petrolio. Si tratta di un post abbastanza lungo, quindi l'ho organizzato in sezioni: Introduzione, Volatilità e Recessione, Gli eventi del 2008 e del 2011, Fondamentali, Conseguenze e Conclusione.

Introduzione

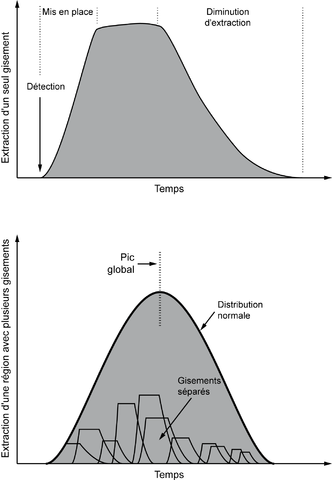

Se ci concentriamo sul prezzo del barile di petrolio di tipo Brent (quello di riferimento in Europa), vediamo che dagli inizi del 2011 era valutato al di sopra dei 100 dollari, con un paio di picchi al di sopra dei 120 all'inizio del 2011 e del 2012 e un paio di flirt con la linea dei 100 dollari, che ha agito da prezzo di riferimento o linea da non oltrepassare verso il basso. Ora: venerdì scorso il barile di Brent era valutato 86 dollari ed era arrivato qualche dollaro in meno i giorni precedenti. La forte volatilità dei prezzi del petrolio è uno dei sintomi di problemi di fornitura di questa materia prima fondamentale. Lo abbiamo spiegato infinite volte in questo blog: quando l'attività economica è vigorosa, la domanda sale ma la produzione non riesce a tenere il ritmo, quindi il prezzo sale fino al punto di danneggiare l'attività economica. Allora si chiudono le imprese e si lasciano persone nella disoccupazione, la domanda diminuisce, il prezzo scende bruscamente e questo permette che poco dopo cominci la ripresa economica, la domanda torna a salire e torniamo al punto di partenza. Mentre la produzione di petrolio sale lentamente o addirittura ristagna c'è da aspettarsi che si riproducano periodicamente questi cicli di ripresa e caduta. Tuttavia, nella misura in cui la produzione di petrolio diminuisce (cosa che non è ancora successa se consideriamo tutti gli idrocarburi liquidi, che è già

una cosa discutibile di per sé) la cosa che ci si può aspettare è che la sequenza di salite e discese acceleri, a volte con cambiamenti di enormemente bruschi che spingono il prezzo del petrolio verso l'alto o verso il basso al punto che interi paesi collassano (verso l'alto se il paese che collassa è un paese produttore o verso il basso se il paese che collassa è un paese consumatore).

Come spiegherò in questo post, l'attuale abbassamento dei prezzi è un sintomo terribile di gravi ed imminenti problemi economici e di produzione di petrolio, conseguenza di molte tensioni accumulate durante anni di fuga in avanti. E per quello risulterebbe abbastanza comico, se non fosse tanto triste e tanto sintomatico della nostra cecità come società, vedere che di fronte ad un momento tanto preoccupante e critico come quello attuale, sono emerse voci che hanno detto “questa cosa del picco del petrolio” non è certo causata da questa riduzione dei prezzi. C'è persino chi dice che questo non lo avevamo previsto e che tutte le analisi che facciamo in questo ed in altri luoghi sono pura spazzatura, perché in realtà il picco del petrolio si allontana sempre di più (sono arrivato persino a leggere un tweet di un famoso gestore di azioni collegate al petrolio che affermava che la caduta del prezzo del petrolio era segno di abbondanza di offerta).

Volatilità e recessione

Niente di più lontano dalla realtà, naturalmente. Soffermarsi esclusivamente sul prezzo del petrolio per descrivere il picco è un errore e ancora di più lo è pensare che i problemi di fornitura di petrolio generino semplicemente prezzi persistentemente più alti: in realtà, ciò che genera il picco del petrolio è un'enorme volatilità (salite e discese del prezzo selvagge). Abbiamo insistito su quest'idea dal principio, in realtà. Una delle cose che mi ha spinto a fare divulgazione del problema del picco del petrolio è stata proprio il fatto di vedere che dopo del chiaro segnale del 2008 (lo stesso anno il barile valeva 147 dollari a luglio e 36 a dicembre), non si è verificata una reazione razionale ai problemi che erano già evidenti. Mente chi dice che non lo stiamo dicendo da anni e nel mio caso proprio dall'inizio: il quinto post che ho pubblicato su questo blog, il 3 di febbraio del 2010, si chiamava “

Previsione dei prezzi del petrolio per i prossimi 10 anni” e illustrava il problema della ipervolatilità del prezzo con un disegno fatto anni fa da Dave Cohen:

Un anno dopo, mi chiedevo se l'aumento repentino dei prezzi, non molto lontani dai 130 dollari al barile, indicasse che ci trovavamo in un altro di questi picchi di volatilità e

se si stesse verificando l'ondata recessiva del 2011. Ed ora, nel 2014, siamo sul punto di un'altra recessione mondiale, a quanto pare. Permettete che vi citi due paragrafi del mio post “

Previsione dei prezzi del petrolio per i prossimi 10 anni”, pubblicato quattro anni e mezzo fa:

“Prevedere il valore del picco è più o meno impossibile, ma possiamo invece prevedere che l'economia indebolita non potrà mantenere prezzi crescenti fino a valori tanto alti come 150 dollari, per cui probabilmente il prossimo picco sarà più basso. Mentre perdura la situazione di plateau del petrolio, l'unica cosa che possiamo azzardare è la cadenza dei picchi, ipotizzando che dopo il picco il prezzo si stabilizza ad un valore di circa 40 dollari”.

Ed anche

“Da qui si conclude anche che i tempi di ricorrenza degli shock petroliferi saranno ogni tre anni, sempre il luglio: 2008, 2011, 2014, 2017, 2020, ecc. Cioè, in questo decennio ci aspettano 4 shock petroliferi, sempre quando se ipotizziamo di essere sul plateau del petrolio”.

Il modello che ho usato in quel post era di una banalità offensiva e la realtà è stata naturalmente molto più complessa (io stesso affermavo già nel post stesso che le cose sarebbero state molto più complicate). E' tuttavia curioso vedere che, effettivamente, i picchi successivi dei prezzi non sono stati alti come i quasi 150 dollari del luglio 2008 e che le date ipotizzate per la maggior volatilità del prezzo del petrolio (2008, 2011, 2014...) non sono state tanto lontane e sembrano segnare le date delle successive “Grandi Recessioni, ora che si comincia a riconoscere che potremmo trovarci alle porte della terza. Ma sicuramente la dinamica del prezzo e dell'offerta di petrolio si sta rivelando assai più complicata. Per la parte dei prezzi, proprio qualche mese fa qualcuno mi rinfacciava che non si sarebbe verificato con la volatilità che ho sempre definito come sintomo dei problemi di offerta di petrolio, di fronte a cui

ho scritto un post in cui si toccavano diversi temi e in quanto a questo, ho indicato il seguente grafico, sovrapponendo il disegno di Cohen all'evoluzione reale del prezzo del barile di petrolio:

Il modello di Dave Cohen è questo, un modello, ma nonostante la sua semplicità si direbbe comunque che stia cogliendo qualcosa di quello che succede, specialmente se ora alla fine del 2014 il prezzo sta collassando. Prime di entrare nell'analisi in maggiore profondità cosa spieghi queste deviazioni osservate rispetto al modello semplice del comportamento del prezzo, lasciate che vi dica che questa visione secondo cui i problemi del petrolio non comportano semplicemente prezzi alti ma volatilità non la mia personale, ma è condivisa praticamente da tutta la comunità dei picchisti. In particolare, vi raccomando

un eccellente articolo di Gail Tverberg perché possiate farvi un'idea più certa di cosa stia succedendo. Così quelli che criticano i picchisti per l'abbassamento repentino del prezzo del barile di greggio si allaccino le cinture, perché ora arrivano le curve e anche molto pericolose. E leggano, per esempio

ciò che dice ASPO sul fenomeno.

Gli eventi del 2008 e del 2011

Telecomunista, un'eminenza nel trattamento dei dati e delle diverse agenzie pubbliche, ha pubblicato poche settimane fa su

burbuja.info il seguente grafico.

Se guardate il grafico con attenzione, vedrete che ci sono state due volate della produzione di “tutti i liquidi del petrolio (petrolio greggio convenzionale + greggi non convenzionali + alcuni succedanei più o meno assimilabili) proprio dopo due plateau di produzione. La prima volata si verifica dopo la crisi del 2008 e si sostiene coi biocombustibili. Purtroppo,

i biocombustibili in realtà non apportano energia netta, per cui nella realtà la cosa non richiede tempo. I governi americano ed europeo, che hanno reso obbligatorio che parte della miscela delle loro benzine e gasoli avessero una parte di biocombustibile, hanno perso interesse per questi combustibili, nel momento in cui hanno verificato che non riducono la dipendenza esterna ed hanno cominciato a ritirare i sussidi al suo consumo, cosa che ha portato alla stagnazione della loro produzione:

In pratica, ciò che è successo è che il prezzo del petrolio non è aumentato perché la mancanza di sufficiente petrolio nel mercato è stata compensata dai biocombustibili, che oltre a causare le

guerre della fame non erano né energeticamente né commercialmente redditizi e che pertanto sono stati sussidiati con ulteriore debito degli Stati. Cioè, per mantenere il meccanismo mondiale in funzione è stata sfruttata una risorsa che non doveva essere prodotta e che fondamentalmente trasforma l'austerità e le sanzioni alla propria popolazione e ad altre in idrocarburi liquidi. Ma già nel 2011, essendo già ovvio il fiasco dei biocombustibili, e con una nuova recessione in marcia, era necessario cercare qualcosa di più con cui dare impulso alla produzione di petrolio ed è qui che emerge con forza il fracking, come evidenza la fascia di colore viola del grafico di Telecomunista più in alto. Senza l'apporto dei condensati e del petrolio leggero di roccia compatta (light tight oil) americano, la produzione totale di idrocarburi liquidi sarebbe diminuita di 3 milioni di barili al giorno. Sfortunatamente, qui succede una cosa simile a quella dei biocombustibili:

le compagnie che estraggono queste risorse si stanno rovinando (come evidenziano i sempre più numerosi articoli che avvertono di questo sulla stampa economica) e quella montagna di debito inevitabilmente scoppierà prima o poi. E tarderà meno a scoppiare se il prezzo del barile diminuisce troppo per un periodo sufficientemente lungo. Alla fine, data l'importanza cruciale e strategica del petrolio, gli stati riscatteranno queste compagnie, addossando ancora una volta il costo ai cittadini e di nuovo trasformando sofferenza sociale in idrocarburi liquidi. Non è proprio una sciocchezza.

Fondamentali

I movimenti coi biocombustibili e con gli idrocarburi e con i combustibili liquidi derivati dal fracking spiegano perché il prezzo si è mantenuto alto senza grandi alti e bassi (eccetto nel momento in cui si rinuncia a continuare a dare impulso ai biocombustibili come grande soluzione nel 2011, cosa che si abbina perfettamente col piccolo picco dei prezzi di quell'anno e la conseguente ondata recessiva). Ma cosa sta succedendo ora? Il prezzo si è mantenuto stabile al di sopra dei 100 dollari negli ultimi 3 anni e di colpo ha cominciato a scendere, anche al di sotto di questa barriera dei 100 dollari al barile. Se si studiano i fondamentali del mercato, si trovano tre possibili fattori nell'offerta ed uno nella domanda. I tre fattori nell'offerta sono:

In quanto alla domanda, c'è un unico fattore che appare in tutte le analisi: la domanda mondiale è debole. Da mesi si accumulano gli indizi negativi in molti paesi (caduta delle esportazioni tedesche, scarsa creazione di impiego negli Stati Uniti,

malessere in Francia e delusione nei confronti del presidente Hollande, l'Italia che non solleva la testa nonostante l'elezione come presidente del presunto riformista Renzi...), ma sono particolarmente importanti quelli che arrivano dalla Cina, poiché oggigiorno è la fabbrica del mondo e la sua evoluzione è molto segnata dall'evoluzione della domanda, soprattutto in Occidente. E dalla Cina non vengono dati buoni: l'indice PMI è piuttosto basso e molti indicatori sono in ribasso (per esempio,

la forte caduta della domanda di acciaio in quel paese). Insomma, si prefigura una recessione globale, cosa che quadra bene con il concomitante crollo delle borse mondiali. Un modo per cercare di capire cosa sta succedendo è guardare i rapporti sulla congiuntura del mercato del petrolio pubblicati mensilmente dalla IEA, gli

Oil Market Report. Seguendo la stessa metodologia che ho usato due anni fa nel post “

Quando la domanda supera l'offerta”, ho calcolato i grafici trimestrali di offerta (in verde) e domanda (in rosso) di tutti gli idrocarburi liquidi del mondo. Ho separato due periodi: fino al 2005 e a partire dal 2005. Vediamo il primo di questi grafici. L'asse verticale rappresenta la produzione media di tutti i liquidi del petrolio durante questo trimestre ed è espressa in milioni di barili al giorno.

Fino al 2020 si osserva un chiaro andamento stagionale, con più domanda di petrolio in inverno ed autunno e meno in primavera ed estate. L'offerta cerca di adeguarsi alla domanda in modo leggermente anticiclica: avviene nell'ambito della domanda nei mesi di maggior domanda ma viene compensata da un'offerta maggiore alla domanda nei mesi di minor domanda. Per questo vediamo incroci molteplici fra le due curve e le scorte che conserva l'industria nei propri depositi servono a compensare le fluttuazioni (sei compra di più nei momenti di minor consumo e si compra di meno in quelli di maggior consumo). A partire dal 2003 (se guardate il grafico di Telecomunista, è più o meno quando la produzione di petrolio greggio smette di crescere significativamente) comincia una corsa fra offerta e domanda, che procedono più unite, e resta resta meno spazio fra le due curve. Cosa succede a partire dal 2005? Di tutto.

Nel 2005 e 2006 la curva dell'offerta supera per la maggior parte del tempo, e ampiamente, quella della domanda. Ciò dovrebbe significare che il mercato è rifornito più che bene, ma non dimenticate che una parte sempre maggiore di quanto prodotto sono liquidi del gas naturale, che sostituiscono il petrolio per per alcune funzioni (per esempio, per la sintesi del propilene). Così probabilmente, in termini di ciò che il mercato chiedeva realmente (benzina, gasolio, kerosene), l'offerta combaciava sufficientemente e questo spiegherebbe perché in quegli anni il prezzo è aumentato con estrema rapidità. Sfortunatamente, l'introduzione dell'annotazione “tutti i liquidi del petrolio” da parte della IEA fa sì che questi dettagli non possano essere percepiti nei grafici.

Arriva il 2008 e il consumo, che generalmente oscillava di circa 2 milioni di barili al giorno (Mb/g) ogni anno, cala di quasi 4 Mb/g. Il prezzo crolla in quell'anno e l'offerta tenta di inseguire la domanda, rimanendo sempre più alta per tutto quell'anno. Di nuovo, l'inclusione nello stesso paniere di “tutti i liquidi del petrolio” rende incomprensibile l'evoluzione del prezzo del petrolio, visto che secondo questo grafico l'offerta è sempre stata maggiore della domanda per tutto il 2008, compreso in luglio quando il prezzo è arrivato a quasi 150 dollari al barile. Verso il 2009 la domanda comincia a recuperare, anche se non recupera le sue oscillazioni annuali caratteristiche fino al 2010. E alla fine del 2011 torniamo a vedere il paradosso di avere un'offerta che eccede di molto la domanda e così il prezzo sale ancora. Presumibilmente, perché è il momento in cui si comincia a vedere che i biocombustibili non diminuiscono la dipendenza energetica del mondo. Naturalmente

gli economisti non capiscono il perché, che non è altro che il suo EROEI basso, cioè, che non stanno producendo energia netta sfruttabile. E in questo momento emerge con forza il petrolio leggero di roccia compatta e i condensati di alcune piattaforme di gas di scisto degli Stati Uniti, tutti estratti col fracking. Il petrolio leggero di roccia compatta è sì petrolio, anche se essendo leggero non funziona per distillare il gasolio, ma fornisce un sollievo alla domanda di combustibili fossili del pianeta e pertanto la situazione comincia a normalizzarsi nel 2012 e nel 2013... fino ad ora. I grafici finiscono nel secondo trimestre del 2014. Le linee sottili che vengono dopo sono le proiezioni che si deducono dall'ultimo (a proposito, ho corretto un errore sciocco nelle tavole). Come vedete, la IEA sta facendo una previsione basata su qualcosa di molto semplice: semplicemente scommette che torniamo a cominciare un ciclo normale in cui l'offerta si va ad incrociare con la domanda durante l'anno: ora bisogna che la domanda comincia ad aumentare e che l'offerta lo faccia più moderatamente durante l'inverno e logicamente si spera che succederà il contrario durante la primavera e l'estate.

Ma cosa sta succedendo in realtà? Come vedete, non c'è niente di spettacolare nell'offerta prevista e l'ultimo aumento della produzione non è niente di completamente pazzesco, soprattutto se si tiene conto che i Libia ancora si produce solo la metà del petrolio che era arrivata a produrre quotidianamente e che i problemi con lo Stato Islamico rendono qualsiasi proiezione sulle esportazioni irachene sia molto speculativa. Sembra piuttosto che il problema principale si stia originando con la domanda, che non sta seguendo il modello del 2008 e del 2011, dove l'offerta ha superato la domanda nei momenti in cui dovrebbe succedere il contrario. Il problema è che comprendere tutto ciò che assimiliamo al petrolio nello stesso grafico impedisce di distinguere con chiarezza che tutto questo è realmente ciò che chiede il mercato. La IEA dovrebbe considerare seriamente di separare il mercato del greggio dal resto dei mercati degli idrocarburi liquidi nelle sue analisi, visto che non sono assolutamente fruibili ed equivalenti (come abbiamo discusso parlando del

picco del diesel).

Conseguenze

E' ancora presto per sapere se il crollo della domanda continuerà durante i prossimi mesi, causato da una possibile interruzione dell'attività globale. Sebbene stiamo realmente entrando in un processo recessivo, i Governi possono prendere molte misure per attenuare il problema e di fatto sembra che il Governo nordamericano abbia intrapreso una nuova campagna per stampare più soldi per tentare di scongiurare questo pericolo. L'efficacia di tale misura verrà verificata nelle prossime settimane. Tuttavia, ciò che ha evidenziato la forte diminuzione del prezzo del petrolio è un gran nervosismo in molti dei paesi produttori. Alcuni analisti si sono affrettati a dichiarare che, in realtà, questa diminuzione dei prezzi è il risultato di una sporca manovra dell'Arabia Saudita, alla quale gli autoproclamati esperti attribuiscono consensualmente la capacità eterna di controllare il mercato. Secondo loro, l'Arabia Saudita starebbe inondando il mercato di petrolio per far abbassare i prezzi. La cosa in cui questi esperti non si mettono d'accordo è con quale fine il regno saudita faccia questo. Alcuni opinano che lo facciano per favorire l'affossamento della ribelle Russia, altri che vorrebbe distruggere l'affare dello scisto negli Stati Uniti, altri ancora credono che l'Arabia Saudita stia tentando di strangolare economicamente lo Stato Islamico in Iraq...

Ma, come abbiamo visto, non è l'Arabia saudita quella che sta aumentando la propria produzione, ma principalmente la Libia e gli aumenti osservati non eccedono rispetto alle quantità più o meno abituali per questo periodo dell'anno. Inoltre,

come abbiamo commentato qualche mese fa, tutto indica che la produzione di greggio abbia iniziato il proprio declino. E in quanto all'Arabia Saudita non sembra possibile che possa aumentare sensibilmente la propria produzione di petrolio, piuttosto questa comincerà presto a diminuire. Perciò è possibile negare alla grande: non si stanno producendo grandi quantità di petrolio extra nel mercato con il fine di affossare i prezzi e men che meno è l'Arabia Saudita colei che sta provocando questa abbondanza immaginaria. Quello che invece sta succedendo con tutta probabilità è che la terza recessione sta già avanzando, la domanda crolla e con essa il prezzo. La Deutsche Bank ha pubblicato recentemente un'analisi sul prezzo minimo al quale ogni paese deve vendere il barile di petrolio, onde evitare di entrare in gravi deficit fiscali che potrebbero compromettere la loro stabilità:

Come vedete, i grandi produttori (Russia e Arabia Saudita) sarebbero già adesso in deficit mentre altri paesi che si trascinano problemi da tempo risulta che si trovavano già in una situazione di deficit fiscale. Non è nulla di nuovo:

un anno e mezzo fa lo abbiamo spiegato su questo stesso blog. Il problema è molto più grave di quanto alcuni “esperti” proclamano. Non si tratta, no, di garantire un appartamentino ed un lavoro ad ogni coppietta o di ostentare ricchezza: si tratta di conservare la pace sociale in paesi che soffrono gravi squilibri. L'Arabia Saudita ha certamente abbastanza soldi per mantenere questa situazione per molti mesi, ma la maggior parte degli altri produttori si troverebbero in problemi gravi solo nel giro di settimane. Il sistema globale è malamente puntellato e potrebbe sgretolarsi con una rapidità inusitata se non si reagisce in fretta.

I nervi dei produttori sono a fior di pelle, mentre i loro consumatori abituali sono esangui. Praticamente non c'è tempo per reagire. Senza dubbio l'OPEC ridurrà leggermente la produzione per tentare di contenere la caduta del prezzo del greggio, ma questa strategia ha un raggio corto: se si taglia molto l'esportazione, il prezzo al barile di cui ogni paese ha bisogno sale, per cui dovrebbero tagliare ancora di più l'esportazione ed il prezzo necessario per equilibrare i conti salirebbe ancora di più. Davvero in quel senso non c'è molto margine. Prima o poi i paesi produttori si renderanno conto che ciò cui sono interessati è che qualcuno di loro affondi perché gli altri possano sopravvivere. In questo gioco folle, in questa assurda fuga in avanti, l'Iraq è fra quelli che hanno le carte peggiori,

insieme ad altri paesi come Siria e Yemen.

Conclusione

Apparentemente, siamo già alle porte della Terza Grande Recessione. Sono mesi che ci sono gli indizi del suo arrivo e il crollo in poco tempo degli indici di borsa e dei prezzi di molte materie prime sono il risultato previsto del crollo della domanda associata alla crisi economica. La diminuzione del prezzo del petrolio in particolare è molto pericolosa, poiché compromette la sostenibilità finanziaria di numerose imprese di molti paesi che dipendono dagli introiti delle proprie esportazioni petrolifere per garantire la pace sociale, impegnate in modo del tutto irrazionale nell'estrazione di idrocarburi non convenzionali.

Al livello degli 85 dollari al barile in cui si stanno stabilizzando i prezzi in questo momento, i rischi sono minori e sarebbe sopportabile se questo livello di prezzi non durasse troppo a lungo. Tuttavia, se la diminuzione dei prezzi prosegue, si potrebbe scatenare tutta una serie di conseguenze a valanga molto sgradevoli: il fallimento delle compagnie petrolifere o l'abbandono in massa dei giacimenti e delle estrazioni meno redditizie obbligherà gli Stati (in particolare gli Stati Uniti) ad intervenire, sottraendo risorse ad altre cose e probabilmente aggravando i propri problemi economici e sociali. Dall'altra parte, nei paesi produttori più deboli ci si possono attendere rivolte e guerre civili. Tutto ciò comporterebbe un crollo repentino della produzione di petrolio, che scatenerebbe problemi di fornitura e porterebbe immediatamente a prezzi del petrolio e di altre materie prime estremamente alti che farebbero sprofondare le economie occidentali in una recessione ancora più profonda e questa ad un crollo ancora maggiore della domanda, ricominciando tutto il ciclo in una spirale oscura: recessione – distruzione della domanda e conseguente abbassamento del prezzo – crollo della produzione per fallimenti, rivolte e guerre e di conseguenza prezzi alti – di nuovo recessione, eccetera. L'instabilità accumulata nel sistema economico e produttivo globale è tale che una volta che si innesca la spirale sarà difficile fermarla e quando alla fine si fermerà potremmo trovarci molto più in basso di quando l'abbiamo fatta partire. Ci troviamo di fronte ad un abisso che nella nostra irresponsabilità collettiva, nella nostra irrefrenabile fuga in avanti, abbiamo contribuito a scavare. Ed ora stiamo allungando la gamba, allegramente, verso il vuoto che abbiamo davanti.

Saluti.

AMT